Главная » Актуальные статьи » Как перейти на УСН с патента в 2021 году

25 января 2021

Как перейти на УСН с патента в 2021 году

Переход с ПСН на УСН для ИП — это смена предпринимателем одной льготной системы налогообложения на другую. Процедура имеет строгие правила, закрепленные в НК РФ и законах.

Все индивидуальные предприниматели вправе самостоятельно выбирать систему налогообложения. Они могут работать на общей системе (ОСНО) и платить НДФЛ или выбрать один из льготных режимов (в 2021 г. их стало на один меньше, так как упразднили ЕНВД):

- упрощенная система налогообложения (УСН);

- патентная система налогообложения (ПСН).

Выбор делают сразу после регистрации бизнеса, но его разрешается изменить. Порядок регулирует Налоговый кодекс РФ и ведомственные приказы ФНС России. Предпринимателей интересует, можно ли в течение года перейти с патента на УСН, это возможно только при утрате права на применение ПСН. В остальных случаях переход разрешен только с 1 января.

Плановый переход с одной системы налогообложения на другую

По нормам НК РФ патент приобретается на любой удобный срок от одного месяца до двенадцати, поэтому его действие заканчивается не всегда в конце календарного периода. По истечении срока предприниматель автоматически переводится на ОСНО, если не возобновит ПСН. Выбор льготной системы налогообложения недоступен в течение календарного года, но ее можно выбрать с начала следующего налогового периода. Поэтому ответ на вопрос, можно ли после патента перейти на УСН, такой: только с 1 января следующего периода. Например, если патент закончился 01.11.2020, применять упрощенку ИП сможет только с 01.01.2021. Если, конечно, он позаботился об этом заранее и подал заявление в ИФНС. Это указано в статье 346.13 НК РФ, и такие разъяснения дал Минфин в письме №03-11-12/11 от 24.01.2013. Исключений из этого правила два:

- совмещение упрощенки и ПСН;

- нарушение ограничений по ПСН.

Они применимы только вместе. Если ИП не совмещал упрощенку с патентом и нарушил ограничения по ПСН, он автоматически перейдет на ОСНО.

Полезно: как совмещать патент и УСН

Чтобы перейти на другой режим налогообложения самостоятельно, необходимо соблюсти установленный порядок.

Используйте бесплатно материалы КонсультантПлюс, чтобы выбрать подходящую систему налогообложения и перейти на нее. Эксперты подготовили инструкции и образцы документов, которые понадобится оформить.

Переход на упрощенку с начала периода

Индивидуальные предприниматели, изъявившие желание перейти на упрощенку со следующего налогового периода, уведомляют об этом налоговый орган по месту жительства не позднее 31 декабря календарного года, предшествующего периоду, начиная с которого они переходят на упрощенную систему налогообложения. Для этого необходимо:

- проверить соблюдение условий применения упрощенки (доходы за год не более 150 млн руб., численность работников не более 100 чел.);

- выбрать объект налогообложения («Доходы минус расходы», «Доходы»).

После получения уведомления и проверки данных налоговики переведут ИП на упрощенку с 1 января.

Переход с патента на УСН в середине года для ИП

Переход на ПСН или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно в порядке, определенном статьей 346.44 НК РФ. Порядок и условия начала применения УСН предусмотрены статьей 346.13 НК РФ.

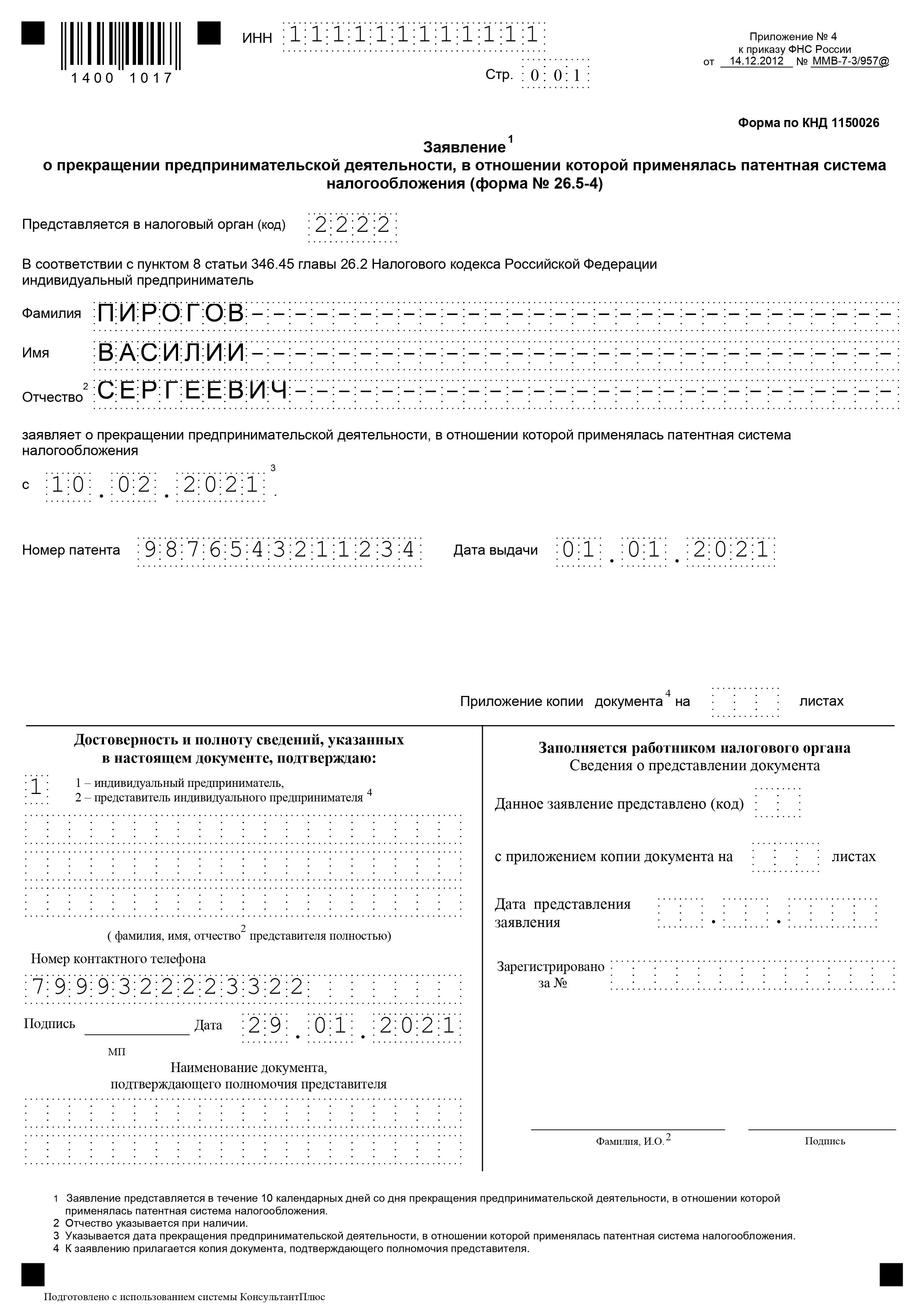

После истечения срока действия патента, выданного, например, на 6 месяцев, ИП вправе продолжать применять патентную систему налогообложения в текущем календарном году на основе вновь полученного патента. Переход на УСН возможен только в порядке, установленном статьей 346.13 НК, т. е. со следующего календарного года, с подачей уведомления в ИФНС не позднее 31 декабря. Но можно ли с патента перейти на УСН в середине года при совмещении этих двух спецрежимов — да, только при нарушении правил применения ПСН. Уведомлять ИФНС об этом обязательно. Срок на это — 10 календарных дней со дня, когда фактически было утрачено право на ПСН (п. 8 статьи 346.45 НК РФ). Вот так выглядит заполненное уведомление:

Учет доходов на упрощенке

Вопрос, как учесть доходы и расходы при переходе на упрощенку, волнует предпринимателей не меньше, чем вопрос, как перейти с патента на УСН в середине года. Когда переход состоялся, необходимо вернуться к ранее совершенным операциям и привести их в соответствие с требованиями новой системы. Если после перехода на УСН получены доходы от «патентной» деятельности, их придется учесть при расчете единого налога. Все доходы подлежат обложению по действующей ставке с начала года:

- до 6% при обложении доходов;

- до 15% при обложении суммы доходов, уменьшенной на размер расходов.

Статьей 346.25 НК РФ установлено, что расходы на товары, приобретенные для реализации до перехода, разрешается списывать по мере реализации товаров покупателям уже на упрощенке. Расходы, связанные с реализацией товаров (хранение, обслуживание, транспортировка), учитываются в том периоде, в котором они возникли (п. 2.2 статьи 346.25 НК РФ). Налог, уплаченный при ПСН, уменьшает упрощенный налог. Прочие расходы учитываются без особенностей.

Источник

Подписка успешно оформлена